如何做财务分析?

亲很高兴能回答你的问题!

三大报报表的分析,如何分析,说起来还挺多的,简略说几点:

一、不能就表分析,要掌握大量的第一手资料,如资产负债表的存货,要知道其构成,是材料多还是产成品多,产成品中哪些是积压的,等等;如利润表的主营业务收入,哪些产品销得多,哪些产品销得少,各自的利润率是多少,等等;都要知道什么样、为什么。

二、要三大报表结合分析。这三大报表有着会计原理和会计制度所决定的天然的联系,除了直接可以看出的勾稽关系的联系,还有需要通过深入分析才能看出的联系,要把这些联系的变化分析出来。

三、分析要深入,要找出原因。知道变化只是第一步,为什么变化更需要知道,这样才能发挥分析的作用。

四、分析不是目的,目的是提高企业的经营状况和财务状况。因此,要根据分析结果和原因的探究,提出改进的建议。这比什么都重要。

如何从财务报表中分析企业存在的问题?

分析报表是做价值投资必须掌握的一项技能,但是里面涉及的会计师领域知识比较多,如果不做这个行业的话外人是很难分析里面的猫腻,我首先说我只是看一个皮毛,我主要看现金流量,现金多说明商品好,企业不愁卖,资金链好,假账就相对少一些,你去看好的企业都是先给钱在卖货,所以现金流量很好,最典型的就是茅台。但是这些东西应该都是大白马具备的,你如果要想赚大钱必须要找一些中小企业做价值成长投资,但是中小企业前期不可能有大量的现金,为了打开市场现金流量不会特别好,包括企业的负债,其实好的企业应收账款都是杠杠的,基本都是人家先给你钱,就怕你不给他发货,现金流量对于中小企业很重要但是对于发展我还是比较看好应收账款,研发费用,财务费用,应收太多了,不好,就是假账可能多,有些应收太多后面就会计提,那么前面的利润营收都有水分的,这个我最看中,研发费用会不会超过利润的百分之10,一个成长型的公司研发也是很重要的,如果没有自己的专利占领市场是没有什么前途的,所以我都会看研发费用每年是平均的,还是上涨的,或者下降的,财务费用,这里面涉及的东西比较多,作假最多的也是在这,财务费用每年都增加的话这个企业管理肯定有问题,而且有一些别的费用,这都会叠加到财务费用里,所以财务费用太高的公司还是谨慎一些,其实选择一个股票还是要先选择行业,然后才是报表里面的这些指标,如果你选择了一个低迷的行业,个股的指标都不会好的,所以我们看报表指标的同时要先判断这个行业。

通常判断一家公司经营状况到底如何,不能能单单看资产负债表和利润表。现金流表尤其关键,现金流量表:这个表说明公司账户现在有多少现金,这个现金才是握在自己手里的真金白银,才能用于未来需要资金时抵御风险。关于资产表:有可能是卖不出去的库存,负债表应收债:有可能是收不回来三角债,假如公司在欠银行一亿的情况下到期了,有没有足够的现钱去还,所以说现金流表重要。

主要看你希望通过报表分析公司哪方面的状况,是卖的够不够多?还是赚钱能力够不够强,或者手头活钱多不多。

资产负债表、现金流量表和损益表:分别反应的是企业的:底子、日子和面子。

企业的家底有多少?资产-负债=所有者权益,就是你的家底。

你银行有多少钱那是你的日子,也就是我们常说的现金流,这个才是企业赖以生存根本。

而损益表,我们的面子,那只是纸面上的游戏。

举例说明:

今年你赚了100块,但对方就付给你了10块,90块在对方手里,你直接成本20块,这时,在资负债表中的应收帐款科目内会体现为90元,在银行存款中会体现为10元,而在损益表中的经营性现金流收入会体现为10元,而在经营性现金流支出会体现为20元,因此,企业账面直接亏损10元,间接亏损包括:设备折旧,办公费用、营销费用、财务费用,税及其它。

但愿有用,谢谢阅读!

财务报表重点关注现金流量表!

1,它是印证资产负债表和利润表的一张表;

2,它是展示企业经营活动、投资活动和筹资活动的现金流量,也是简单观察企业的入门表,也是印证利润表的关键;

3,它是前资产表与利润表的附加,让我们省了很多力气。

通过简单看懂下面三张表就可以初步了解公司是干什么的,干的怎么样。

1,财务报表;

2,资产报表;

3,利润表。

通过这三张表的历史数据慢慢看懂公司的端倪,对优点缺点进一步了解,其次在深入了解公司有什么家族史,遗传病,行业病,核心竞争力,护城河。

三张表中分门别类许多小项,如折旧费,现金和现金等价物,存货,无形资产等,需要看书慢慢学习。

分析年报的目的是会挑选好的企业,好企业有三个要件

1,行业龙头

2,优秀管理层

3,企业壁垒

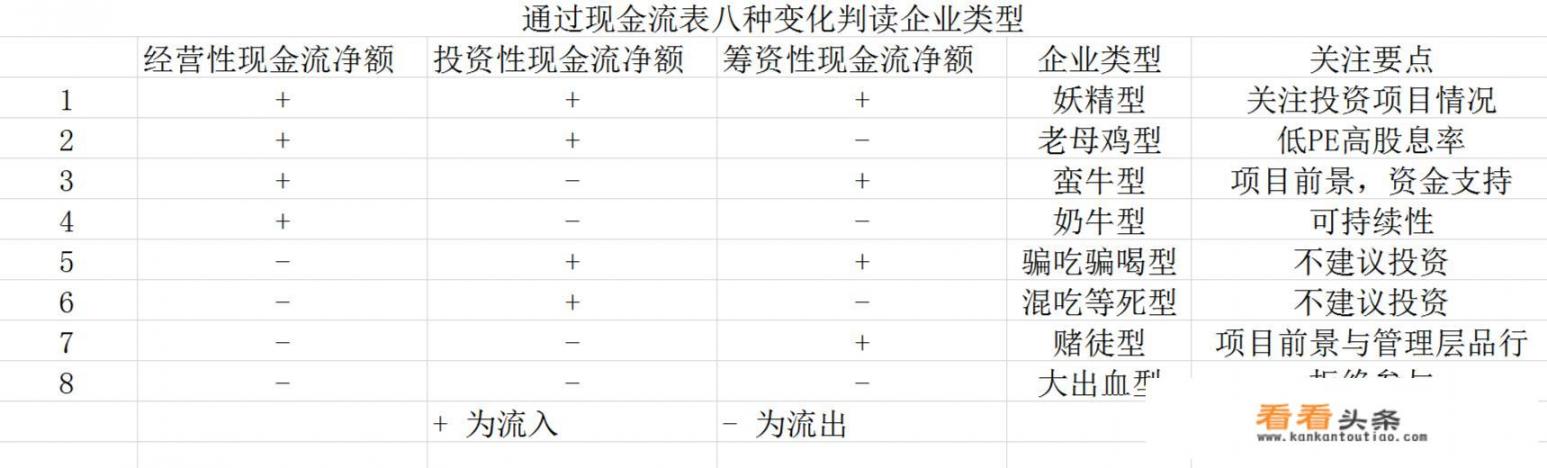

通过现金流量表八种变化判读企业类型

如文下图第一类可能有大项目也有可能是假公司,第二类说的是煤炭行业,第三类的代表如京东方公司,第四类代表如贵州茅台公司,第七的类代表如乐视网。其他类不做评价。

若要挑选优质的公司不妨按照第四类这种条件挑选,这种类型的公司也是价值投资所在。

写这篇文章当中,借鉴边老师的思想来做年报分析和公司解读,希望能帮到大家。